趋势|《2018中国医疗领域投融资白皮书》来了!

2018-04-24 18:37 作者:刘牧龙 国立波 刘璟琨 王丹丹 来源:投中研究院

过去一年,在金融业整顿(尤其是各类资管产品及互联网金融平台受到严格限制)的大背景下,整个股权投资行业受到了明显的影响。我们看到包括医疗产业在内的投资热度被大幅降温,也同时看到资本市场对精准医疗时代的热切期待(华大基因成功上市,市值一路飙升),还有以首个CAR-T药物批准带来的肿瘤免疫治疗领域的持续火热(KITE和JUNO分别被高额溢价收购)。

投中研究院此次与专注于生物医疗投资的仙瞳资本借助联合发布《2018中国医疗领域投融资白皮书》的契机,发挥双方独特优势,秉承专业严谨的研究风格和专业精神,对国内医疗产业的特点、投资逻辑、投融资状况、典型案例进行了深入调研和分析,希望本研究报告将为医疗产业的投融资提供有价值的帮助和参考。

亮点一:总结我国医疗产业总体特点及趋势

1、国内医疗支出占GDP比重及人均医疗支出远低于发达国家,存在提升空间

通过对比发达国家、中国及OECD平均支出水平横向对比,我国医疗卫生支出仍然有很大提升空间。中国作为新兴市场(Pharmerging)的代表之一,将在未来5年内逐步成为全球第二大医疗消费市场,GDP占比及人均支出将会进一步提高,医疗产业增长空间巨大。

图 1 2016年各国人均卫生支出费用(美元)

2、我国医疗器械销售占比较低,存在较大提升空间

我国医疗器械销售额仅占医药与医疗器械销售总额的21%左右,远低于全球49%左右的平均水平,低端医疗器械无法帮助国内企业获得国内优质客户。

3、中国企业与国际标杆企业在医疗产业差距巨大

前十名中国医药企业的营收规模在12-23亿美元之间,与前十名国际医药企业营收差距在20倍左右。

表 1 2017年国内外医药企业主营业务收入TOP10对比(十亿美元)

前十名中国医疗器械企业的营收规模在1-12亿美元之间,与前十名国际医疗器械企业营收差距更加巨大。

表2 2017年国内外医疗器械企业主营业务收入TOP10对比(十亿美元)

4、医疗服务费用支出占比相比较于医药及医疗器械费用支出占比较低

尽管我国医药及医疗器械发展势头良好,但是医疗服务收费能力却始终未能得到大幅提高,北京仅药品、材料两项费用占比就高达61%。随着医改逐步推进,医药分开将使得住院医疗费用结构向更合理发展。

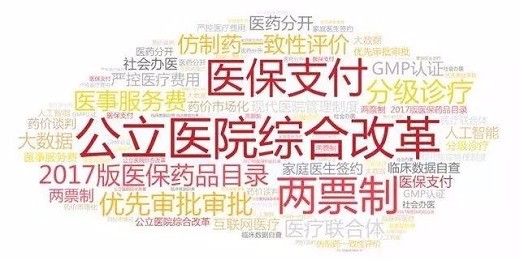

亮点二:概括医疗改革政策着力点

2015以来,医疗产业政策总体特点为“收放兼备”。其中,医药及医疗器械生产、费用控制为重点收紧领域,流通及医疗服务则为重点放开及发展领域。综合来看,医疗政策希望达到改革药品及医疗器械供给机制、保障产品质量、降低流通费用、下沉医疗服务能力、提高医疗服务覆盖范围、高效利用医保基金等目标。

图 2 医疗产业政策关键词

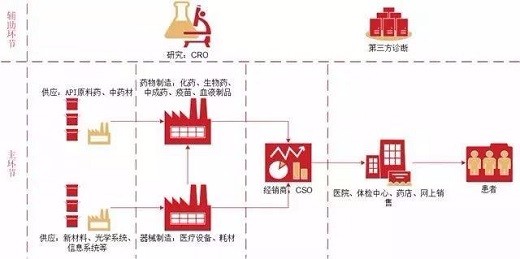

亮点三:绘制医疗产业图谱,并明确驱动因素

医疗产业主要由原料供应、药物/器械制造、流通及销售/服务终端组成。除此之外,CRO及第三方诊断等作为医疗产业补充环节,在药物研发与终端服务方面发挥着巨大作用。尤其是伴随精准医疗的兴起,第三方诊断将大有可为。

图3 医疗产业图谱

投中研究院认为,决定医疗产业的关键驱动因素主要包括政策因素、社会经济因素及技术因素三方面。

亮点四:对精准医疗行业深入分析

1、精准医疗发展原因

精准医疗之所以能受市场关注,并拥有广大发展空间的原因在于,其能解决“精准诊断、早期诊断、用药检测”以及“精准治疗、同病异治”等问题。

2、精准医疗驱动因素

精准医疗产业的高速发展则源自于技术创新及庞大需求。技术创新方面,基因组测序技术、生物医学分析技术、大数据分析技术进步使得精准医疗更能为医学所使用。需求方面,癌症治疗对精准医疗的需求保证其发展空间。除此之外,监管机构已认识到精准医疗的重要性,并通过审批机制调整适应精准医疗的特点。

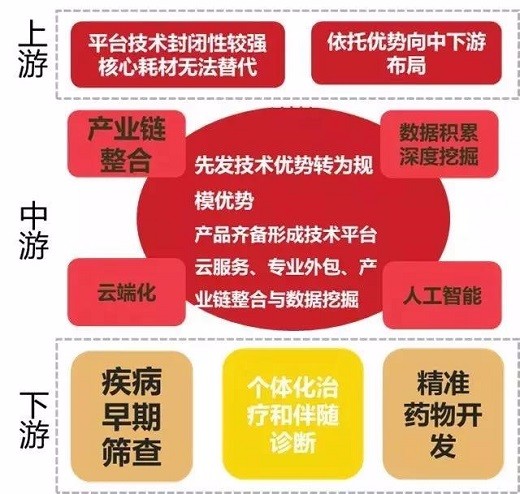

3、投资逻辑

精准医疗包含诊断和治疗两个方面。基因测序领域中,如果企业可以完成“规模优势+产品优质+渠道粘性”三位一体,则可胜出。

图4 基因测序产业链构成

4、机会与布局

(1)测序市场的增速可能更多地体现在产业链中下游。

(2)完备的数据库和数据的深度解读。

(3)细胞分子捕获及选择出合适的应用场景。

亮点五:总结八大投融资特点及趋势

1、医疗产业融资在向头部聚集,优质医疗企业将有机会建立更强科研能力、拓展市场,逐渐形成强者恒强局面。

2、CRO领域成为医药行业融资热门,涉及精准医疗的项目更受资本青睐。

3、无论是医药行业还是医疗器械行业,项目均以VC阶段融资为主。这些项目可能成为潜在并购标的。

4、医改政策推动下,社会办医融资情况得到较大改善,但是医疗服务机构的合规性、可复制性与质量一致性是未来退出时的重要限制因素。

5、生物制药企业IPO退出回报较好,CAR-T免疫疗法的兴起将可能促进更多生物制药类企业上市。

6、高端医疗器械IPO项目较少,进口替代是未来国内投资的主要趋势。

7、医疗产业并购总体放缓,但随着我国药企综合实力的提高,潜在并购标的已开始涉及研发实力雄厚的境外原研药企业。同时,随着我国加入ICH,药企对原研药的需求将大幅提升。

8、2017年医疗器械并购中缺乏大型IVD并购案例,但鉴于国内IVD行业高速发展,在细分行业触及瓶颈后,IVD并购将会出现。

转载请注明出处:HC3i中国数字医疗网

【责任编辑:liuge TEL:(010)68476606】